Was macht ein Darlehensbeauftragter??

- 2732

- 729

- Jill Lichtenfeld

Darlehensmitarbeiter arbeiten für Banken und andere Finanzinstitutionen und helfen Einzelpersonen und Unternehmen, Mittel von diesen Kreditgebern zu erhalten. Sie untersuchen ihre Kreditwürdigkeit und genehmigen oder empfehlen die Genehmigung von Darlehen. Sie könnten auch ein Darlehen oder einen Hinweis auf das Angebot von Finanzierungen verweigern und müssen manchmal verspätete Zahlungen für bestehende Kredite verfolgen.

Kredite, die leitende Angestellte auf Handels-, Verbraucher- oder Hypothekendarlehen spezialisieren können. Ungefähr 318.600 Menschen haben 2016 in diesem Beruf gearbeitet.

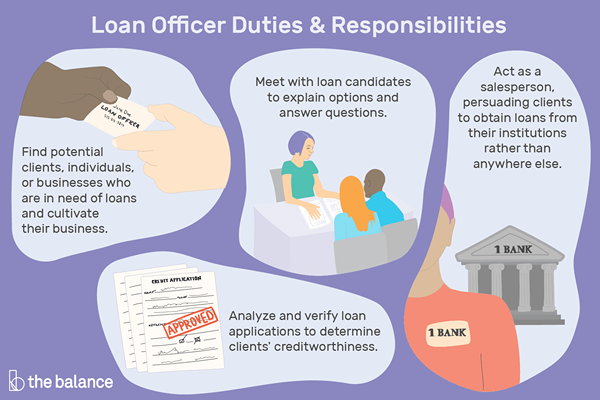

Aufgaben und Verantwortlichkeiten für Kreditsachbeauftragte

Die Verantwortlichkeiten der Kreditbeauftragten können von ihrem Spezialbereich abhängen. Einige gängige Aufgaben umfassen jedoch:

- Finden Sie potenzielle Kunden, Einzelpersonen oder Unternehmen, die Kredite benötigen und ihr Geschäft pflegen.

- Treffen Sie sich mit Kreditkandidaten, um Optionen zu erklären und Fragen zu beantworten.

- Fungieren als Verkäufer und überreden Kunden, Kredite von ihren Institutionen und nicht anderswo zu erhalten.

- Helfen Sie Kunden durch den Prozess der Bewerbung für Kredite.

- Analyse und überprüfen Sie Darlehensanträge, um die Kreditwürdigkeit der Kunden zu bestimmen.

- Stellen Sie sicher, dass Kredite die Standards und Anforderungen des Bundes und des Landes entsprechen.

Kredite beauftragtes Gehalt

Die Gehälter der Kreditbeauftragten können von ihren Arbeitgebern und dem Umfang ihrer Verantwortlichkeiten abhängen. Die am besten bezahlten Kreditsachen arbeiten für Automobilhändler.

- Median jährliches Gehalt: $ 63.040 (30 $.31/Stunde)

- Top 10% Jahresgehalt: Mehr als 132.080 US -Dollar (63 USD.50/Stunde)

- Bottom 10% Jahresgehalt: Weniger als 31.870 USD (15 USD.32/Stunde)

Quelle: u.S. Bureau of Labour Statistics, 2018

Einige Darlehensbeamte erhalten ein Gehalt, während andere möglicherweise ein Gehalt plus Provision für die von ihnen erstellten Darlehen erhalten. Gelegentlich, aber selten könnten sie nur Provision verdienen. Boni sind häufig.

Bildung, Ausbildung und Zertifizierung

Dieser Beruf erfordert etwas Bildung, Erfahrung und Ausbildung.

- Ausbildung: Sie müssen im Allgemeinen einen Bachelor -Abschluss in Finanzen, Wirtschaftlichkeit oder verwandtem Bereich haben, um als Darlehensbeauftragter zu arbeiten.

- Lizenz: Derzeit gibt es keine spezifischen Lizenzanforderungen für Kreditleiter, die in Banken oder Kreditgenossenschaften arbeiten, aber die Lizenzanforderungen für Kreditleiter, die in Hypothekenbanken oder Makler arbeiten. Sie müssen jedoch im Allgemeinen über eine Lizenz für Hypothekendarlehensforscher (MLO) verfügen, für die mindestens 20 Stunden Kursarbeit und eine Prüfung sowie eine Hintergrundüberprüfung und eine Bonitätsprüfung bestehen müssen.

- Ausbildung: Training ist oft nicht immer für den Job. Einige Firmen haben spezielle Schulungsprogramme für neue Mitarbeiter, und mehrere Bankenverbände bieten auch Schulungsprogramme an.

Fähigkeiten und Kompetenzen des Kredits Offizier

Sie sollten über mehrere wesentliche Eigenschaften verfügen, um einen Kreditsachen zu werden.

- Computerkenntnisse: Berufskandidaten für Darlehensbeauftragte sollten mit Computern und Softwareanwendungen im Zusammenhang mit Bankgeschäften vertraut sein.

- Analytische Fähigkeiten und Wahrnehmung: Sie werden die Jahresabschlüsse der Kunden genau bewerten, um ihre Kreditwürdigkeit sicherzustellen.

- Aufmerksamkeit fürs Detail: Ein erfolgreiches Darlehen beinhaltet viele ineinandergreifende und manchmal winzige Details, und Sie können keinen von ihnen übersehen.

- Verkaufstechnik: Das Fazit ist, dass Sie ein Produkt verkaufen. Möglicherweise müssen Sie Kunden sowie überlegenes Finanzpersonal überredet, Ihren Empfehlungen einzuschließen.

Jobausblick

Die Beschäftigung von Darlehensmitarbeitern wird voraussichtlich für alle Berufe von 2016 bis 2026 etwas schneller als der Durchschnitt von etwa 11% erhöhen. Dieses Feld hängt jedoch stark vom aktuellen Stand der Wirtschaft ab, und das Wachstum kann sich von Feld zu Feld verschieben. Zum Beispiel können Darlehensbeamte, die im kommerziellen Finanzen beschäftigt sind.

In fähige Darlehensbeamte können sich in größere Filialen ihrer Firmen oder in Führungspositionen umziehen. Einige könnten schließlich andere Darlehensbeamte und Büropersonal überwachen.

Arbeitsumgebung

Dies ist in erster Linie ein Bürojob, kann aber auch von der Spezialität eines Darlehensbeauftragten abhängen. Diejenigen, die bei Hypothekengebern beschäftigt sind.

Arbeitsplan

Dies ist eine Vollzeitstelle und kann umfangreiche zusätzliche Stunden über 40 pro Woche mit sich bringen. Die Bezahlung derjenigen, die auf Provisionsbasis bezahlt werden.

Wie man den Job bekommt

Übersehen Sie nicht den Wert eines Grades

Selbst wenn ein Hochschulabschluss technisch nicht erforderlich ist, haben diejenigen, die sie haben oder umfangreiche Erfahrung haben, selbst in einem verwandten Bereich die besten Aussichten.

Es ist wen du kennst

Einige Firmen und Institutionen erwarten, dass Kreditleiter ihre eigenen Kundenbasis bauen. Wenn Sie sich daher mit einer Liste von Kontakten und Netzwerkverweis bewerben, unterscheiden Sie sich von anderen, weniger vorbereiteten Kandidaten.

Vergleich ähnlicher Jobs

Einige ähnliche Jobs und ihre mediane jährliche Lohns sind:

- Finanzanalyst: $ 85.660

- Finanzprüfer: $ 80.180

- Persönlicher Finanzberater: $ 88.890

Quelle: u.S. Bureau of Labour Statistics, 2018