So stellen Sie CRA Formular T2125 ein

- 667

- 149

- Jasper Kramer

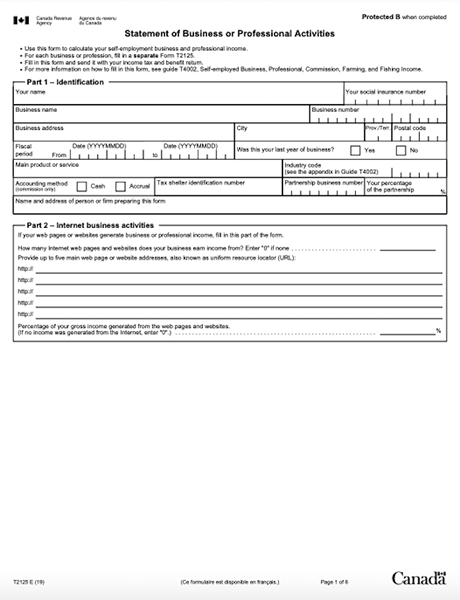

Das Formular T2125 ist ein kanadisches Steuerformular, mit dem selbstständige Steuerzahler ihre geschäftlichen und professionellen Einnahmen melden müssen. Es sollte mit Form des Formulars T1 für Ihre jährliche persönliche Einkommensteuererklärung eingereicht werden.

Die meisten einzigen Eigentümer und sogar einige Partnerschaften müssen der Candian Revenue Association (CRA) in Form T2125 selbstständiger Einkommen melden. Erfahren Sie, wie Sie feststellen, ob Sie für das Ausfüllen dieses Formulars verantwortlich sind, zusammen mit wie, wo und wann Sie einreichen können.

Was ist Cra Form T2125?

Kanadische Steuerzahler müssen der CRA zusammen mit allen Einnahmen, die aus der regulären Beschäftigung erzielt werden. Obwohl Sie dies in Ihrem T1 -Einkommensteuerformular melden.

Wer verwendet CRA Form T2125?

Alle selbständigen Person-selbst diejenigen, die durch reguläre Beschäftigung ein anderes Einkommen verdienen, und das Steuerformular T2125 mit ihrem Formular T1 jedes Jahr einreichen. Wenn Sie also ein alleiniges Eigentum oder eine Partnerschaft, eine Partnerschaft oder eine beschränkte Haftungspartnerschaft betreiben (von denen eine mit weniger als fünf Mitgliedern ist), müssen Sie das Formular T2125 ausfüllen, wenn Sie Ihre kanadische Einkommensteuererklärung ausfüllen.

Wenn Sie selbstständig sind, erhalten Sie normalerweise das Formular T4A von Kunden oder anderen Unternehmen, die Sie im Vorjahr für Ihre Dienste bezahlt haben. Diese Formulare haben Ihr Selbstständigkeitseinkommen und Sie werden sie verwenden, um das Formular T2125 auszufüllen.

Verlassen Sie sich nicht nur auf das Formular T4A von Kunden, um Ihr Formular T2125 auszufüllen. Kunden vergessen möglicherweise, Ihnen einen zu schicken, und Verbraucher, an die Sie direkt verkauft werden. Führen Sie genaue Aufzeichnungen, damit Sie sicher sein können, dass Sie alle Ihre Geschäftseinnahmen melden.

Auch wenn Sie kein Unternehmen registriert haben, müssen Sie das Formular T2125 ausfüllen, wenn Sie Ihre kanadische Einkommensteuererklärung aus T1 ausfüllen, wenn Sie überhaupt Geschäftseinkommen haben-und dies umfasst Einnahmen aus dem Umsatz außerhalb Kanadas,.

Zusätzlich zu Geldzahlungen, die für Ihre Arbeitskräfte oder die von Ihnen erbrachten Waren oder Dienstleistungen erhalten wurden, umfasst das Geschäftseinkommen auch Tauschzahlungen oder Zahlungen in alternativen Währungsformen wie Bitcoin.

Angenommen, Sie sind Maler und erklären sich damit einverstanden, das Büro eines Massagetherapeuten im Austausch gegen Massagebehandlungen zu streichen. Wenn Sie normalerweise 1.000 US -Dollar für den Job berechnet hätten und der Massagetherapeut Dienstleistungen im Wert von 1.000 US. Der Wert der von Ihnen erbrachten Maldienstleistungen ist der gleiche wie es, wenn Sie Bargeld für den Service erhalten haben.

Beachten Sie, dass der Tauschhandel auch aus Sicht der Kosten auf die gleiche Weise bewertet wird. Der Massagetherapeut kann Ausgaben im Wert von 1.000 USD in Form von Reparaturen an ihren Geschäftsräumen geltend machen, und Sie könnten 1.000 US-Dollar an medizinischen Ausgaben geltend machen.

Selbstständige Einnahmen aus der Landwirtschaft oder Fischerei sollten nicht mit Form 2125 gemeldet werden. Verwenden Sie das Formular T2042 für landwirtschaftliche Einnahmen und T2121 für das Fangeinkommen.

Wo kann man Form T2125 erhalten

Auf der CRA -Website finden Sie das Formular T2125 online. Sie sollten es auch von jedem Steuerfachmann erhalten können. Die Steueranmeldungssoftware wie Turbotax enthält auch das Formular automatisch.

So füllen und lesen Sie das CRA -Formular T2125 aus und lesen Sie sie

Das Formular T2125 soll Sie durch den Prozess der Berechnung Ihres "echten" Geschäftseinkommens führen. Beachten Sie, dass Sie für jeden.

Lassen Sie es im gesamten Formular, wenn etwas nicht auf Sie zutrifft, einfach leer.

Geschäftliches und berufliches Einkommen

Auf Seite 2 des Formulars geben Sie Ihr Brutto -Geschäftseinkommen in der entsprechenden Linie entweder in der Geschäftseinkommensbox oder in der professionellen Einkommensbox, einschließlich GST/HST -Sammlung oder Sammlerstücken, ein. Wenn Ihr Unternehmen dann GST/HST sammelt (ich.e., Sie sind kein kleiner Lieferant), befolgen Sie die Anweisungen im Formular bezüglich GST/HST und fügen Sie Ihre Bruttoverkäufe oder -gebühren zu, um Ihre angepassten Bruttoverkäufe oder angepasste bereinigte Fachgebühren zu berechnen. Befolgen Sie die Anweisungen in Teil 3 Ihres Formulars, um Ihr Gesamteinkommen für jedes Formular T2125 zu finden.

Fügen Sie Ihre Geschäftskosten hinzu

In den Teilen 3D und 4 werden Sie Ihre relevanten Geschäftskosten, einschließlich der Ausgaben für Unternehmensnutzung, gegebenenfalls aufnehmen, falls zutreffend. Mahlzeiten und Unterhaltungskosten, Gehälter, Geschäftslizenzen-die geschäftlichen Ausgaben, die Sie entstanden sind, ist hier ein Einkommensteuerabzug.

Ausgaben wie Lagerbestände, Lohnkosten und Unteraufträge werden in Teil 3D, Kosten der verkauften Waren und Bruttogewinn abgeschlossen. Alle anderen Ausgaben werden unter Teil 4 in den entsprechenden Zeilen eingegeben.

Denken Sie daran, dass Sie nur den geschäftlichen Teil aller Ausgaben für Ihren T2125 beanspruchen können.

Das Endergebnis enthüllen

Sobald alle Ihre Ausgaben profitiert sind, werden Sie die Gesamtsumme von Ihrem gesamten Geschäftseinkommen abziehen und den daraus resultierenden Gewinn oder Verlust aus dem CRA -Formular T2125 in der entsprechenden Box in Ihrem T1 -Formular abhängig Einkommen.

Wenn Sie an einer Partnerschaft beteiligt sind, werden Sie auch die Namen Ihrer Partner, ihren Prozentsatz der Partnerschaft und deren Anteil an Nettoeinkommen oder Verlust aufzeichnen.

Auf dem Formular gibt es einen separaten Abschnitt zur Kapitalkostenzulage, um die ordnungsgemäßen Prozentsätze zu berechnen, die Sie jedes Jahr für Vermögenswerte wie Eigentum und Ausrüstung, die Ihr Unternehmen erworben hat ein Fahrzeug für geschäftliche Zwecke.

Wenn Sie während des Steuerjahres kein Geschäftseinkommen hatten, können Sie Ihre Geschäftsausgaben dennoch geltend machen. Möglicherweise möchten Sie sie jedoch nicht in diesem bestimmten Jahr beanspruchen, um die Steuergeld zu maximieren.

Kann T2125 E-filed bilden?

Sie können das Formular T2125 selbst über Netfile einreichen oder über den E -File -Service der CRA eine Steuervorbereitungsdatei für Sie haben. Es ist fällig, wenn Sie Ihr Formular T1 einreichen, der in der Regel am 30. April eines jeden Jahres fällig ist. Diejenigen mit Geschäftseinkommen haben jedoch bis zum 15. Juni, um eine Einreichung zu erhalten, solange sie ihre Steuern bis zum 30. April noch immer zahlen.Im Jahr 2020 wurden diese Daten auf die Einreichung auf den 1. Juni und den 30. September für Zahlungen geändert.

Woher zu mailen Formular T2125

Das Anmeldungsbüro für Ihr Formular T1 und T2125 variiert je nachdem, wo Sie in Kanada leben. In der Website der CRA finden Sie fest.

So filmen Sie Formular T2125

Sobald Sie das CRA -Formular T2125 ausgefüllt haben. Sie sollten dann die Formulare zusammen mit jeder Zahlung und anderen erforderlichen Unterlagen an das entsprechende Steuerbüro oder online senden.

Die zentralen Thesen

- CRA -Formular T2125 ist ein Formular, mit dem kanadische Steuerzahler bei der Einreichung ihrer Steuererklärungen geschäftliche und professionelle Einnahmen melden.

- Das Formular hilft Ihnen bei der Berechnung Ihres Nettoeinkommens oder -verlust.

- Alle selbständigen Person und viele Mitglieder von Partnerschaften mit weniger als fünf Mitgliedern müssen das Formular T2125 einreichen.

- Steuerzahler, die das Formular T2125 enthalten müssen.

- « Was ist ein unabhängiger Immobilienunternehmensunternehmen??

- Was ist Versicherung der Verteidigungsbasisgesetze? »